監査法人勤務の会計士は大手事業会社勤務のサラリーマンに比べると給料が高い反面、パートナーになれない限りは退職金や企業年金の面で不安があり、高い給料を活かして資産運用等を通じて自分年金をつくっておく必要があるかと思います。今回は、インサイダー規制や独立性の関係で悩むこともある会計士の資産運用事情について取り上げました。

なぜ監査法人勤務の会計士は資産運用が必要なのか

まず上記で述べたように大手事業会社の退職金や企業年金に比べると老後のサポートが乏しいことが挙げられます。

大手企業の平均退職金は2,500万程度である一方で、監査法人でパートナーになれなかった場合は定年まで勤めあげても1,000万程度になります。

又、監査法人で定年まで勤めあげる方は稀で大体が途中で転職することになりますので、退職金を何回かもらうことが多く、そのまとまったお金を遊ばせておくのはもったいないといえます。

監査法人の将来がバラ色かというとそうではなく、今は人手不足でお忘れかと思いますが、会計士合格数と採用数のバランスが崩れた時にはリストラをする業界です。

又、AIによる自動化や単純作業の非資格者へアウトソースで単純作業をする人員は減少することが予想されます。そのような状況で将来に対して何ら対策をしないというのはよろしくないといえるでしょう。

監査法人勤務の会計士のインサイダー規制

資産運用というと真っ先に浮かぶのが、株式投資かと思います。

但し、監査法人勤務の会計士にはインサイダー規制があり、原則個別株の取引は禁止されているか売買するたびに会社への申請、社内システムへの登録が必要であることが一般的です。

会社への届出やインサイダー規制に引っかかるリスクまで追ってあえて個別株を売買するという方はあまりいないのではないでしょうか。

弊法人ではインサイダー取引防止を目的として、子会社を含むすべての構成員に対して金融商品取引法が定める特定有価証券等(すべての上場株式、リート、社債等)の売買を禁止しています。(新日本監査法人HPより引用)

法人ごとにルールが決まっており、自分で関わっているクライアントや同じ事業部のクライアントがダメな法人もあれば、同じ監査法人のクライアントはNG、新日本のように全面的に個別株の売買が禁止されている法人もあります。

監査をしていると経営会議の資料や稟議、契約書等インサイダー情報となる資料にアクセスできますし、クライアントの業績が監査人個人の経済的利益に繋がると、厳しい監査ができないのではないか、独立性が担保できないのではないかといった疑いの目が向けられることから、監査法人が内規で自主的に定めているものになります。

インサイダー取引のみならず、監査法人の場合は、SECの独立性の関係で銀行口座に一定以上預金をしているだけで独立性ルールに抵触していたことが発覚したというニュースがありましたので、注意しすぎてしすぎることはありません。

ただ、監査法人の自主的な規制は、行き過ぎている面もあると思います。

特に過去にインサイダー取引で逮捕者が出ている法人は特に規制が厳しいですね。

株取引ができないというのは、個人の資産形成に大きな影響を与え、監査法人勤務のデメリットになります。

会計士は、日常的に企業の有価証券報告書や開示書類をみているにも関わらず、アベノミクスで株価が上昇しても指を咥えてみているだけだった方も多いのではないでしょうか。

今回は監査法人勤務の会計士ができる資産運用・自分でつくる年金の作り方について紹介します。

監査法人勤務の会計士はどのような資産運用をやっている?

不動産投資

意外と事務所内でやっている方が多いのが、不動産投資です。

投資用にワンルームマンションをもっている方が多いです。

収入が高く監査法人勤務ということでローンもおりやすく、インサイダー規制にもひっかからないので、やっている方が多いのではないかと思います。

価値が下がりにくい都心の物件であれば手堅い投資であるかと思います。

なお、監査法人に勤めているとマンション営業の電話がかかってきますが、彼らの人件費が乗っている分、まず魅力的な案件はないです。

不動産投資は、会計士としての収入と信用を担保に借入をし、レバレッジをかけてなんぼの世界かと思います。

もちろん個人のリスク許容度にもよりますが、やるならば不動産投資をしっかりと勉強して、ある程度の規模でやることを勧めます。

FX

一部の方がはまっていたのがFXになります。FXもインサイダー規制にひっかからずに行える投資ですが、レバレッジをかけてやっていた方で累計で勝っているという方の話はほとんど聞いたことがありません。

大体、あの先輩は数百万FXで溶かしたという話がネタとして現場で話されています。

FXは株式投資と違い、終日場が開いており、PCにずっと貼り付ける方でないと勝率は高くありませんし、忙しい会計士が片手間にやる資産運用としてはあまりおすすめではありません。

趣味としてやる方や自分の相場観に自信がある方はいいでしょう。

仮想通貨

ビットコイン等の仮想通貨への投資もインサイダー規制や独立性規制にはひっからず、監査法人勤務で行っている方も一定程度いる投資です。

2011年には1BTC=0.8ドル前後で推移していたのですが、2020年3月には1BTC=6,400ドル、2020年12月末には1BTC=28,906ドル程と実に夢のあるリターンをあげています。

ただ、仮想通貨は、FXと同様、値動きで利ザヤをとる側面が大きく、投資よりも投機という側面があります。又、株やFXと比較しても非常に値動きが大きいです。

仮想通貨への投資をはじめるのであれば、コインチェック等の取り扱い通貨が多く、セキュリティの信頼性が高い大手の取引所がよいでしょう。

投資信託、ETF

投資信託も周りには公言しませんが、意外とやっている方が多い投資になります。

投資信託は、多くの投資家から少額の投資を募り、投資信託運用会社などの機関投資家が様々な投資先に分散投資する金融商品です。ETFも投資信託との違いがわかりにくいですが、投資信託との違いは、簡単にいってしまうと上場しているかどうかです。

ETFの方が信託報酬が低い傾向にありますが、最近は投資信託のコストが低くなり、差がなくなりつつあります。

投資信託やETFの多くは、指数に連動する形や複数の銘柄に分散投資しており、インサイダー規制の対象とはなりません。(ただ、特定の銘柄やグループに投資しているものは、対象となる可能性がありますし、運用会社を監査している場合は、その運用会社の投資信託の売買に制限がある場合もあります。ご自身の勤める法人の内規をしっかり読みましょう。)

監査法人は事業会社よりも多少給与は高めですが、投資が制限がされることが許容されるほどは高くはありませんので、もう少し何とかならないものかなと思います。

手数料がやたら高い投資信託への投資を避ければ、有望な投資先といえるでしょう。

長期分散投資が基本なので、ドルコストで時間も分散していくことと途中で積立を辞めないことが重要です。

監査法人勤務の会計士の投資

監査法人勤務の会計士は年収が高い、インサイダー規制を受ける、忙しく時間はあまりとれないといった特徴があり、特徴を踏まえたおすすめの投資方法を紹介したいと思います。

まず年収が高めということで税率が高くなります。

そのため、総合課税となるソーシャルレンディングといった投資は特定の状況を除いておすすめできず、分離課税となる株式投資がおすすめです。

又、インサイダー規制を受けない商品を対象とするのとあまり手間がかからずほったらしで投資できるというのもポイントになります。

加えて、独立性の関係で監査でサインをしていたり、監査チームのメンバーのクライアントについては、一定額以上の金融資産の預け入れについて規制があったように記憶していますので、独立性の考慮が必要です。

過去、Big4のパートナーが監査先の銀行に一定額以上預けていたということで独立性違反となったニュースがあったように思います。

投資信託やETF、ロボアドバイザーはインサイダー取引に該当するか

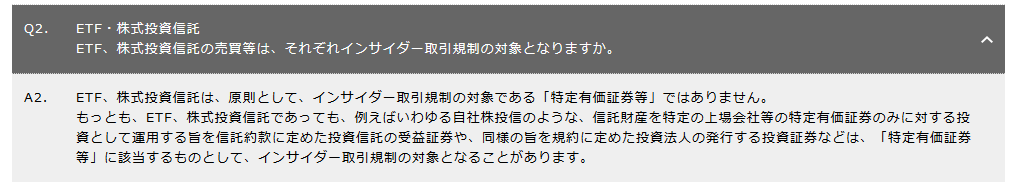

まず、日本証券取引所でインサイダーに該当するものをみてましょう。

詳細は必ずご自分の責任で調べてほしいのですが、以下のようにETFや投資信託は原則としてインサイダー取引の対象である特定有価証券等には該当しないとされています。

(日本証券取引所HPより引用)

特定の有価証券(例えば、トヨタグループに投資する投資信託等を考えるとわかりやすいと思います)に投資する場合は、その銘柄の占める割合が高いので、特定有価証券等に該当するものもあるというイメージです。

ウェルスナビやTHEO(テオ)といったロボアドバイザーも市場の動きを表す特定のインデックス(日経平均株価、米国のS&P500など)に連動したETFに投資するので、インサイダー取引には該当しないと思います。

※上記はあくまで私見になります。

各法人に内規があるはずですので、必ずご自分で確認し、自己の責任で行ってください。

法人により規定は異なります。

法人によっては、投資信託やETFもクライアントの株式が組み入れられているものは禁止だったり、法人が関与していなければ個別取引もOKだったりと様々です。

インデックス投資

私も含めてやっている方が多いのがTOPIXやS&P500のような指数に連動するタイプの投資信託やETFに投資する方法(インデックス投資)です。

インデックス投資は、市場全体に時価総額加重で投資する方法で、インデックスは多数の企業から構成されており、個人の意思は関係なくなるので、上記で述べたインサイダー情報や経済的独立性を心配する必要がないのです。

アクティブタイプの投資信託は信託報酬が高いわりには、運用成績が優れないものも多いのですが、指数連動型(パッシブ)の投資信託は購入時も手数料がかからず、信託報酬も安く、おすすめできます。

インデックスは市場平均の成績となるので、株で一発当てて億万長者のようなことは目指しにくいです。

しかし、投資の世界では有名なバフェットも普通の人はインデックス投資がよいと薦めていますし、所得が高い会計士であれば、退職時にインデックス投資でもリタイア時に悠々と生活できるレベルの資産を作ることはさほど難しいことではありません。

毎月一定額を積み立てる形でほったらかしで資産形成ができ、インサイダー規制にもひっかりません。

デメリットとしては、非常に退屈な投資であることです。

インデックス投資をするのであれば、リターンは同様の指数をベンチマークとしているのであれば、コスト以外に差はないので、とにかくコストが低い投資信託やETFを選択することが重要です。

その他、運用資産残高が小さいと途中で償還という可能性もあるため、残高が多いものを選ぶことも重要です。

インデックス投資を行うにあたっては、幅広い商品をあつかっていてかつなるべくコストが安いネット証券会社を使うのが原則です。

投資信託残高に対してポイントが貯まるSBI証券や楽天証券

が無難かと思います。

又、海外ETFを購入する場合も上記証券会社であれば対応しており、SBI証券は、SBI住信銀行を介せば為替手数料も安くできます。

投資はずっと継続していくことが、成功の秘訣です。

ロボアドバイザー

上記のインデックス投資は、ポートフォリオのメンテナンスが必要になりますが、もっとめんどくさがりの方にはロボアドバイザーによる投資を考えてもいいでしょう。

最近日本でも普及してきているのが、ロボアドバイザーによる投資です。

富裕層向けにラップ口座というものがありますが、資産数億円以上の方になって初めて利用する価値のあるもので一般ピーポーにはコストが高いだけの商品です。

ロボアドバイザーによる投資は、AIに自動でやってもらう代わりに手数料が安くおさえられていることが特徴です。

代表的なのがウェルスナビという商品で以下の特徴があります。

ウェルスナビは簡単な質問に答えることで、許容リスクに応じた自分にあったポートフォリオ(資産の組み合わせ)を提示してくれます。

そのポートフォリオに応じて自動で積立・リバランスをしてくれる一度設定さえすればロボアドバイザーが資産運用のプロセスを全自動でやってくれるサービスになります。

手数料が比較的安い

ラップ口座というと手数料だけで2%以上取られてしまい、長期投資という観点からすると正直な所ぼったくり商品が多いです。

ウェルスナビは、手数料が1%(3,000万を超えると0.5%)と比較的良心的な水準で、投資対象も全世界の低コストETFに投資することで世界経済の成長の果実をコストを抑えながら享受できます。

比較的安いといったのは、自分でポートフォリオを管理できる金融リテラシーがあれば、自分でETFかインデックスファンドを購入した方がパフォーマンスはよいからです。

あくまで、その管理に時間をかけるのが惜しいといった方やそのような知識がないという方が使うべきでしょう。

自動リバランス機能・税金最適化機能がある

自分でインデックス投資に積み立てをする場合に面倒なのが、ポートフォリオのリバランスです。

自分で運用していると自分のポートフォリオを定期的に監視し、自分の決めたポーフォリオの構成から乖離が生じた場合、構成比が大きくなりすぎた資産を売却し、小さくなった資産を購入するリバランスという作業がパフォーマンスを上げるために必要になります。

この機能を自動的にやってくれる機能がウェルスナビにはあり、あえて手数料を支払ってウェルスナビ等のロボアドバイザーを利用する価値になります。

ただ、資産管理に時間をかけるのが惜しく、本業にリソースを集中したいといった方や金融知識に疎いという方にとっては良いサービスかと思いますが、自分でポートフォリオを管理・リバランスできる金融リテラシーがあれば、年1%のコストがかかる分、自分でETFかインデックスファンドを購入した方がパフォーマンスはよいでしょう。

年間1%というコストは長期投資にあたっては無視できないコストです。

投資経験がない方は、まずはウェルスナビで少額の資金で投資に慣れてみて、どのようなETFがあるのか、自分のリスク許容度がわかったら、徐々に自分でETFを買ってみるのもいいでしょう。

どちらが合っているか自分の状況と照らして考えましょう。

もしインデックス投資についてより詳しく知りたいのであれば、以下の本がおすすめです。

ウォール街のランダムウォーカーは、原著は1973年とかなり古いですが、12版まで改訂されていることからわかるようにロングセラーとなっている本です。

かなり読みごたえがありますが、本格的に投資をするのであれば読んでおきたい本です。

チャールズ・エリスの敗者のゲームも初版から30年以上たっていますが、今も読まれている名著です。

上記は少しハードルが高いという方は、下記のような初心者向けの本がよいでしょう。

上記では、会計士ができる資産運用について紹介しましたが、投資は完全に自己責任で、特定の投資をすすめているわけではありません。

法人により異なりますので、ご自分で法人の内規や独立性の規定を参考にしてください。

コメント