監査法人で公認会計士として経験を積んだ後、税理士法人の移転価格税制部門へ転職する方も少数派ながらちらほら見かけます。

今回は、大手税理士法人の移転価格税制部門への転職について取り上げました。

公認会計士のみならず、USCPA(米国公認会計士)、税理士等様々なバックグラウンドの方が活躍している領域です。

移転価格税制とは?

移転価格税制とは、海外の関連企業との取引を通じた所得の海外移転を防止するために設けられた税制です。

ここでは、ほとんどしらない方初心者向けにごく簡単に説明しましょう。

親会社は子会社に対して影響力を及ぼしており、通常よりも取引条件に融通がききます。

もし仮に移転価格税制がないとすると海外子会社との取引をする際に、仮に税率が低い国の利幅を厚くして、税率が高い国の利益を落とすような価格設定をすれば、簡単に節税ができてしまいます。

このような所得移転を防ぐための税制です。

仮に資本関係がない独立した第三者だったらどのぐらいの利益水準かという独立企業間利益率レンジを算出して、レンジから乖離した取引について移転価格課税が行われる傾向にあります。

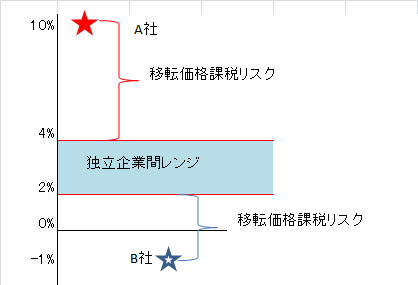

汚い図でご容赦いただきたいのですが、図を使って説明しましょう。

※縦軸 営業利益率

仮に海外子会社AとBがあり、A社の営業利益率が10%、B社が-0.5%で、独立企業間レンジが2-4%とすると上記の図のA社の赤字部分が日本での移転価格課税リスク、B社の青字部分が海外での移転価格課税リスクとなると考えられます。

どのようなことかというとA社の場合は、普通の同業他社の場合は、利益率が2-4%の業界の中で利益率10%と海外の利益水準が高すぎであり、日本税務当局からすると所得を海外に移転しているのではないかという目でみられることになります。この場合、A社が利益率が高い理由をA社の機能とリスクに照らして、合理的であると説明する必要があります。

一方でB社の場合は、海外が赤字で、仮に赤字がずっと続いているとすると現地の税務当局からすると海外から日本へ所得を移転しているのではないかという目で見られます。

このように移転価格は、日本当局と海外当局のせめぎあいであり、両にらみで見なければいけないため、どちらに行き過ぎてもいきませんし、絶対的な正解があるわけではありません。

その検討をしたものが、移転価格文書で、ローカルファイルと呼ばれる文書です。

大企業の中には、自社で専門スタッフを抱え、自社で更新している会社もありますが、移転価格文書の作成や更新を税理士法人に委託している会社も多いです。

上記のように移転価格税制のアドバイザリーは国境を跨ぐ取引でないと発生しないため、移転価格コンサルティングの仕事は100%クロスボーダーの取引が対象となります。

海外提携ファームや外国籍の上司とのやり取りもさることながら、クライアントの海外進出先も全世界に渡っており、各国の経済状況や産業規制、カントリーリスク、為替リスク等も調査、ドキュメントする必要があり、英語力は必須といえるでしょう。

移転価格部門の特徴

主な業務内容としては、大手税理士法人の移転価格税制部門に転職するのであれば、基本的に移転価格のみを扱うことになります。国際税務でも、海外グループ内再編業務のサポート業務、タックスヘイブン対策税制サポート業務、国際税務プランニング、税務ストラクチャー検討等は部署が分かれていることがほとんどです。

仮に移転価格以外の国際税務も経験したい場合は、異動が必要になるケースが多いです。

又、公認会計士又は税理士、USCPAの資格が必要となるケースが多いです。

業務内容としては、一例ですが、以下が代表的なものです。

・移転価格税制への対応を中心としたアドバイザリーサービス

移転価格価格への対応といってもローカルファイルの毎年の更新から移転価格調査への対応の支援、

移転価格課税後の相互協議申請などの支援、異議申立て、審査請求および訴訟の支援、APA(事前確認)にかかわるコンサルティング等多岐に渡ります。

移転価格で専門性を高めたいのであれば、事業会社よりもやはり色々な会社・業界を見れるプロフェッショナルファームでしょう。

・グローバルタックスマネジメントに関わるアドバイザリーサービス

・国際税務マネジメント・タックスプランニングに関わるアドバイザリー

税理士法人の中ではUSCPAの方も多い

監査法人だと基本的には公認会計士か又は米国公認会計士の有資格者が多く、特に日本の公認会計士がメインを占めています。

又、大手税理法人の一般税務部門では、税理士の有資格者が多いです。

しかし、移転価格アドバイザリー部門は、公認会計士・税理士の有資格者の割合は低いです。

よく見られるのが、米国公認会計士の方で、意外に税理士の方は割合としては少ないです。

実際に米国公認会計士の方もパートナーでも見かけますし、マネージャーで資格持ちではない方もいます。

ただ、資格持ちではない方は、マルチリンガルで語学面で秀でている方や海外の大学でMBAをもっている方等高学歴な方が多いです。

日本の監査法人だと米国公認会計士は監査報告書にサインができないこともあり、パートナー待遇登用のハードルは高く、税理士法人の移転価格部門は英語がビジネスクラスのUSCPAの方には転職先として人気があります。

感覚ですが、割合としては、USCPAが3割~半分程度、2割程度が日本の公認会計士その他が前職が事業会社の経理の方や外国籍でマルチリンガルの方という感じです。

USCPAの方の転職先としては、大手監査法人に続く人気の転職先です。

その他、元国際税務の調査官の方や、前職がメーカーの経理という方もおり、監査法人に比べると経歴に多様性があります。

移転価格アドバイザリーは、完全な正解がなく、般の法人税・所得税などの税制についての体系的な知識というよりもいかに会社の取引(ビジネス)を理解した方で税務調査官を納得させる合理的な説明ができるかが重視され、資格は必須ではないので、必ずしも公認会計士や税理士である必要はありません。

それ以上に、移転価格アドバイザリー部門では、多種多様な産業の市場環境や各国の経済状況などを理解した上で、クライアントのスキームによって異なったアプローチをしていく必要がありますので、ビジネスやスキームを素早く理解し、考えられるリスクや対応を考えられる理解力のある方や論理的思考力がある方が活躍されている印象です。

シニアスタッフクラスまでは、ローカルファイルの作成等作業が中心でクライアントとのミーティングで発言が求められる機会はさほど多くはありませんが、ディレクタークラス、パートナークラスになると理解力、論理的思考力、コミュニケーション力がないと厳しいでしょう。

移転価格部門の年収水準

大手監査法人と比べるとスタッフ(450万~650万)、シニアスタッフ(650万~850万)はやや低めか同程度、マネージャー(1,000万程度)以上になると監査法人と同程度かやや高くなるぐらいの年収水準になります。マネージャー以上は、監査法人よりも上も下もレンジが広くなり、1,000万程が基本としながらも850万~1,400万で幅がある求人がありました。

パートナークラスは、監査法人よりもかなり上限が高くなる傾向にあります。

監査法人だと3,000万を超えるのはかなり難しいですが、税理士法人のアドバイザリー部門だとより実力主義の傾向が強く、5,000万を超える収入も狙えます。

特に移転価格は、課税額が巨額となることがほとんどなので、クライアントもリスク回避のために高いフィーを払う傾向にありますので、報酬額も多くなり、時間当たり単価も監査に比べると高額です。

ただ、資格による参入障壁がないので、優秀な方も多く、監査法人よりも競争は激しくなります。

監査法人は年功序列の傾向もありますが、税理士法人の特にアドバイザリーの場合は、実力主義の傾向が強く、若いパートナーの方も見かけます。

求められる経験

監査法人では資格がほぼ必須ですが、移転価格アドバイザリー部門の面接の場では、USCPAや公認会計士の資格は必須ではなく、現職及び前職での経験、英語力、資格、学歴、年齢、コミュニケーション力等が総合的に勘案されます。

又、日本における移転価格税制は、1986年の税制改正時に導入され、日本ではまだ歴史の浅い税制です。税務当局も日本と米国で比べると米国の当局の方がレベルが高いです。国によって、チャレンジしてくる可能性も異なるので、そのあたりも考慮に入れる必要があります。

各Big4税理士法人も2000年前後からチームや部門を発足し始め、サービスラインの一つとして定着してから20年程しか立っておらず、歴史の浅い業界でもあります。

そのためパートナーの方も年齢も若い方もおり、スタッフ、シニアスタッフで働く方は20代が大半の若い組織となっています。第二新卒ぐらいの年齢の方も多いです。

未経験の場合は、中途採用で社会人経験3年~5年で前職が会計・税務関連の職に就いていた方を採用するケースが多く、会計・税務関連の仕事に関わってこなかった方で採用されるには、USCPA等の資格があるか、ネイティブレベルの英語力がないと厳しいでしょう。

クライアントは日本にあるグローバル展開している日系企業か外資の現地法人であり、その場合、現地との電話会議をして、取引の流れを把握するといった機会はあるもののカウンターパートは日本人の場合が多くなります。

現地にも現地の法人があり、クライアントの現地子会社と直接やり取りするというよりも現地法人でやり取りしてもらって、その間に入る業務が多くなります。

そのため、特にスタッフクラスの場合は、英語を使う頻度としては、監査法人と比べると断然多いですが、メールや文書の読み書きのが中心で、話す機会はさほど多くはない傾向にあります。

(但し、クライアントにより上司が外人という場合もありますので、大きく変わってきます。)

前職での経験について

やはり一番求められる要件として多いのは、事業会社の経理・財務・経営企画・経営管理や監査法人における監査経験者、会計コンサル出身者等会計関連の前職がある方です。

資格有であっても社会人経験なしで中途採用されることは極めて少なく、2年程度の社会人経験が要件になっていることが多いです。

移転価格コンサルティングを行う上で、財務諸表を読む力は必須です。

更にプラスアルファで英語を実務で使用した経験があると評価されます。

なお、財務諸表を作成できる能力は必要ではなく、どちらかというと事業会社のビジネスを理解している方の方が活躍できる傾向にあります。

ローカルファイルには商流(ビジネスフロー)や各社が果たしている機能やリスクについて記載するパートがあるためです。

又、前職が大手企業の方が評価がされやすい傾向にあります。

というのも基本的に移転価格税制のクライアントは、グローバルに展開している大手企業が多いので、大企業での業務経験があり、意思決定プロセスや業界を知っている方の方が好まれます。

出身業界のチームにアサインされることも多いです。

資格は、さほど重視されませんが、例えば前職が会計関連の仕事でなかった場合でもUSCPAに合格していることである程度カバーできる面はあります。

又、証券アナリスト(CMA)や日商簿記1級、CFA(米国証券アナリスト)といった会計・財務分析に関わる資格もプラスに評価される傾向にあります。

ご参考までにとある大手税理士法人の移転価格アドバイザリー部門で尚可とされている資格・経験は以下の通りです。

◆資格

・日・米国公認会計士(CPA)

・税理士(科目合格者含む)

・CFA、CMA(証券アナリスト)

・簿記などの資格(最低限2級、できれば1級)

・MBA

・海外留学経験

◆経験

・事業会社での海外事業に関する業務、経営企画、財務経理経験

・金融機関、事業会社にて融資、財務分析、モデリング経験

無論経験によりますが、移転価格の実務経験が事業会社、税理法人問わずある場合は、シニア、資格は持っている方が実務経験はない方はスタッフ採用となるケースが多いです。

選考の流れ

選考の流れとしては、書類選考→筆記テスト→面接(2~3回)→内定という一般的な流れです。

応募書類としては、他の転職と同様に履歴書・職務経歴書の2種の提出が必要です。

特徴的なのは選考が進む中で外人の方との英語面接があるケースがある点です。

その場合は、英語でもレジュメも求められますので、エージェントに事前に確認しておいた方がいいでしょう。

監査法人の場合は、あまりなかったかと思いますが、筆記テストが課される法人が多いです。

求められる英語力の水準も監査法人だとTOEICが900点を超えていると英語ができる人だと考えられていましたが、移転価格部門では普通の水準です。どんなに低くとも700点台は必要です。

内容としては、英語力を図る論文形式の問題が主であり、翻訳問題や英作文が出題される傾向にあります。面接としては、人事部が面接に同席するケースはほとんどなく、まず、部門のシニアスタッフ、マネージャークラスとの面接が1~2回あり、最終面接でディレクター、パートナークラスとの面接が行われるケースが多いです。

面接ではなぜ移転価格という領域に興味をもったのか、なぜ移転価格アドバイザリーなのかは必ず聞かれるので、回答を用意しておいた方がいいでしょう。

移転価格のパートナーの方とたまたま話す機会があったのですが、移転価格は一般には馴染みの薄い分野であり、なぜ応募したかの理由が弱いと面接をしたいとは思わないとのことでかなり重視されるとのことです。

例えば、

・前職で海外子会社の管理をしていて、その中で移転価格が論点となることがあり、調べてみて興味をもった

・一般税務よりもグレーな判断を伴う点が多く、AIに代替されにくい

・英語をつかう場面が多い等

を挙げる方が多いようです。

自らの経験とつなげることができると面接官の印象にも残るでしょう。

移転価格アドバイザリーの求人を扱う転職エージェント

移転価格のコンサルタントは、需要に対して供給が追い付いていない面があり、求人は4大法人のどこかしらが常に募集しています。

やはり公認会計士やUSCPAをメインに扱っているエージェントが転職支援実績もあり、内情についての情報を多く得られるため、よいでしょう。

又、移転価格の分野は一般税務に比べるとニッチな分野であり、仮に税理士法人から転職することになった場合、次のキャリアも考えておく必要があります。そのような先のキャリアの話も聞けるエージェントがよいでしょう。

MS-JAPAN

会計士等の士業と管理部門専門の転職エージェントです。

MS-JAPANも大手税理法人や準大手の税理士法人の求人は、網羅的に扱っていますし、金融等の大手事業会社の求人も扱っています。次のキャリアについてどのような求人があるかについても情報を得ることができるエージェントです。

マイナビ会計士

大手マイナビが会計士の転職支援に特化したエージェントを立ち上げています。

大手税理法人及び準大手税理法人の移転価格求人を多く扱っています。

又、大手でありながら、会計士専門のエージェントの方がいるので、会計士の税理法人移転価格部門への支援経験があり、安心できます。

マイナビのプロモーションを含みます

他にも移転価格を扱うエージェントはありますが、大手税理法人の移転価格求人は上記で網羅できるため、まずは大手税理士法人でのキャリアを考えている方は上記2つで十分でしょう。

コメント